Bolsa

Business

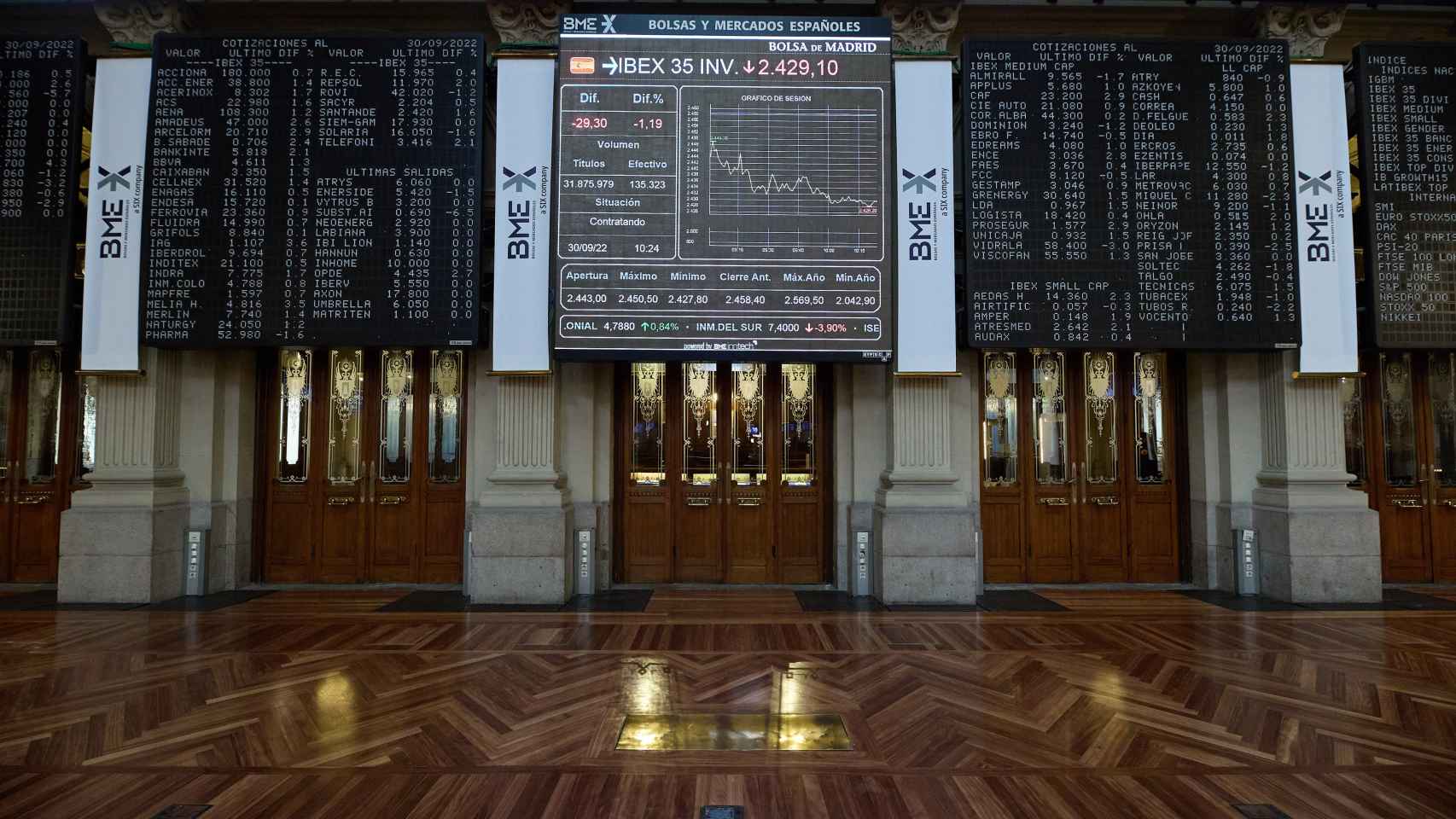

La subida de tipos condena al Ibex a la cola de las bolsas europeas

Los inversores también discriminan en la renta fija, donde los bonos español e italiano son los más penalizados con diferencia por la elevada deuda de los países

1 octubre, 2022 00:00El abrupto giro en la política monetaria de la eurozona, con el fin del programa de estímulos y el inicio de una intensa subida de los tipos de interés por parte del Banco Central Europeo (BCE), ha ahondado los retrocesos que las principales bolsas del Viejo Continente ya arrastraban desde que comenzó el año. Sin embargo, los inversores han vuelto a discriminar y la plaza española ha sido la peor parada, como es habitual desde la irrupción de la pandemia.

La subida del precio oficial del dinero y, por ende, del coste de financiación de las inversiones no ha sentado bien a unos mercados de renta variable ya penalizados por las sombrías perspectivas económicas que se ciernen por los efectos de la incontrolable inflación y la guerra de Ucrania. Desde que el BCE ejecutó su primera subida de tipos en once años, a comienzos del pasado julio, el Ibex 35 ha retrocedido casi un 10%, el doble que el índice paneuropeo EuroStoxx 50 e incluso en una mayor proporción que otros de los principales indicadores bursátiles de la zona euro como París, Milán y Amsterdam.

Del menos penalizado...

El movimiento supone un radical cambio de tendencia respecto a lo que estaba sucediendo hasta el momento desde que comenzó 2022. Las plazas europeas presentaban un balance negativo que, en el caso del Ibex, era menos acusado, hasta el punto de que sus descensos desde enero se situaban en torno al 7% poco antes de la primera subida de tipos, frente a recortes cercanos al 20% que presentaban índices como el DAX alemán o el CAC-40 de París.

Y eso que el BCE ha sido el último de los grandes bancos centrales en dar por finalizado el programa de estímulos que puso en marcha con motivo de la irrupción de la pandemia y comenzar a revisar al alza los tipos para tratar de contener la inflación. El estreno de la medida fue con alzas del 0,5% en julio, a la que siguió otra de 75 puntos básicos, la mayor en los más de veinte años de historia del organismo emisor.

... al más castigado

Incapaz ni siquiera de acercarse a sus cotizaciones previas a la llegada de la pandemia, el Ibex 35 se aprovechó hasta entonces de su condición de índice más castigado por la crisis del Covid-19, hasta el punto de que llegó incluso a ser rentable en 2022.

Un espejismo que ahora, con el escenario de tipos al alza que apunta a un balance de cierre del año con subidas de entre 225 y 250 puntos básicos, se ha transformado en un escenario de mayor convergencia entre los índices de referencia de las plazas europeas desde que comenzó el presente ejercicio.

Con todo, el Ibex se mantiene como el menos penalizado de los grandes indicadores de la zona euro en 2022, con descensos de algo más del 16% desde enero. Pero la distancia se ha acortado notablemente con bolsas como las de París y Amsterdam, que se dejan en torno al 20,5%.

Una distancia que no se parece a la que se reflejaba antes del verano, cuando los descensos de estas bolsas más que duplicaban los de la española.

Temor a una recesión

“Una subida de tipos de interés no suele ser bien recibida en las bolsas pero, además, en este caso se dan circunstancias que aceleran aun más la tendencia a deshacer posiciones en renta variable”, señalan desde una firma de bolsa española.

Estos factores son la intensidad con la que se ha producido el giro en la política monetaria de la zona euro, ante unas cifras de inflación nunca vistas en casi 40 años, y también “las cada vez más potentes señales que apuntan a una posible recesión en las principales economías europeas”.

Incertidumbre

En este sentido, el agresivo movimiento de los bancos centrales para tratar de contener el alza de los precios lleva inevitablemente a un enfriamiento de unas economías que estaban empezando a levantar la cabeza tras la crisis del coronavirus. Y, además, sin que haya claros indicios de que la subida del precio oficial del dinero, tras un largo y excepcional periodo de tipos reales negativos, vaya a ser suficiente para lograr el objetivo de retornar a la inflación a cotas razonables.

“El BCE dejó claro tras la última reunión del consejo de gobierno que determinados factores, como el de los precios de la energía, no están bajo su control y que, además, tendrá que seguir subiendo los tipos durante un tiempo”, añade la fuente.

Castigo por la deuda

Con este escenario, la bolsa española se ha visto más penalizada dado que la economía del país fue la más penalizada de la zona euro por el Covid-19 y su proceso de recuperación, cuyo ritmo también se ha visto frenado por los efectos de la guerra en Ucrania, se puede ver notablemente afectado, especialmente en lo que concierne a uno de los aspectos que más inquieta al mercado, como es el del elevado endeudamiento público.

En este punto se encuentra la conexión con lo que está sucediendo en los mercados de renta fija, en los que el bono español tampoco sale bien parado de la espiral alcista de los tipos de interés.

También con los bonos

Desde que el BCE decretó la primera subida, la rentabilidad del activo de referencia a 10 años se ha elevado en torno a 115 puntos básicos; una evolución que marca algunas distancias con las de bonos de países del entorno, como Alemania y Francia, en los que la subida de los rendimientos ha estado en torno a los 100 puntos.

La penalización por un excesivo endeudamiento se refleja aun de forma más notable en el bono italiano, cuya rentabilidad se ha disparado casi 150 puntos básicos tras la decisión del consejo de gobierno del BCE en julio.