Los movimientos bajistas que arrastran las principales bolsas mundiales en los últimos días han tenido su particular derivada en la operación hostil lanzada por BBVA sobre Banco Sabadell para hacerse con su control. Desde el primer acercamiento de la entidad vasca, mediante una propuesta amistosa de fusión, los títulos de los involucrados en la maniobra nunca estuvieron a precios tan bajos como los actuales, lo que ha ahondado hasta cerca de los 13.500 millones el agujero provisional que la eventual transacción ha generado en su capitalización conjunta.

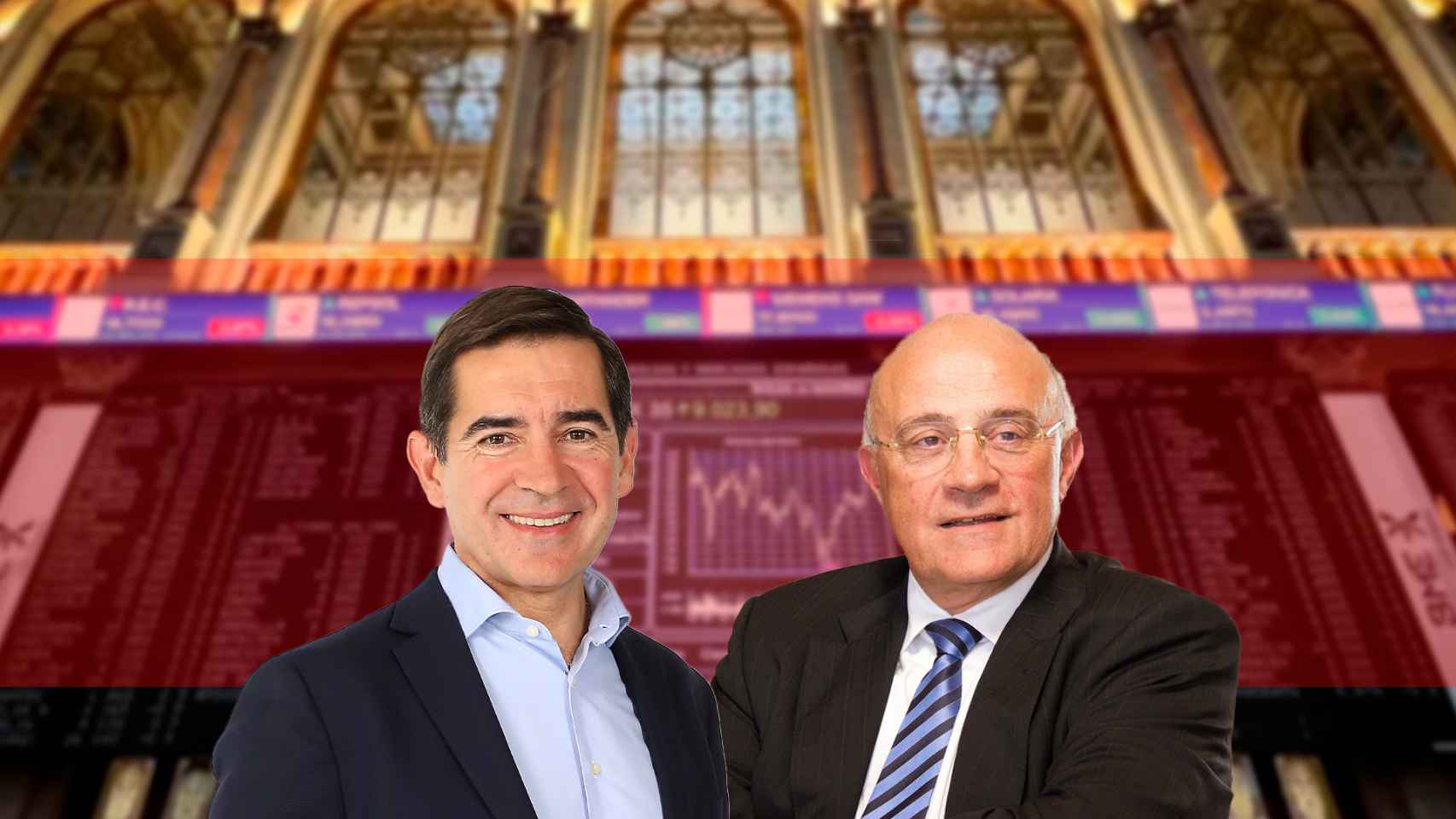

Tras el cierre de ayer martes, la suma de la valoración bursátil agregada de BBVA y Banco Sabadell supera levemente los 59.000 millones de euros, un 18,5% menos que la registrada en la víspera del pasado 30 de abril, cuando trascendió por primera vez que el banco que preside Carlos Torres volvería a la carga para tratar de ejecutar la operación que ya intentó, en vano, a finales de 2020.

Prácticamente desde el inicio de estos movimientos, la notable corrección experimentada por BBVA, cuyo tamaño en bolsa es considerablemente más elevado, hizo que la capitalización agregada de ambas entidades sufriera una merma, que contrastaba con el avance experimentado por el resto del sector.

Sin embargo, esta diferencia a la baja nunca ha sido tan abultada como en la actualidad. Y además, también por primera vez tanto el oferente como el opado contribuyen a este descenso, dado que ambos cotizan por debajo del precio al que cerraron la sesión del pasado 29 de abril.

Panel con la cotización del Ibex 35 / EP

Para BBVA, el castigo roza ya el 21%, lo que en términos absolutos se traduce en un descenso de algo más de 13.100 millones en su capitalización; mucho menor es el descenso del Sabadell, cerca del 3%, aunque no deja de llamar la atención, toda vez que se trata de la entidad sobre la que su competidor lanzó la OPA a mediados de mayo, tras anunciarla por primera vez el día 9 del mismo mes.

Los otros cuatro bancos cotizados también han sucumbido a los efectos de las turbulencias por las que han atravesado en las últimas semanas los mercados, agudizados durante las pasadas sesiones de viernes y lunes. Sin embargo, como sucediera anteriormente, su comportamiento ha sido mejor que el de la suma de BBVA y el Sabadell.

Diferencial con el resto del sector

No en vano, el descenso experimentado por la capitalización conjunta de Santander, Caixabank, Bankinter y Unicaja desde que trascendió el primer acercamiento de BBVA al Sabadell hasta el cierre de este martes ha sido del 12,5%, esto es, seis puntos menos.

En términos absolutos, la bajada de capitalización de las cuatro entidades no involucradas en la operación se cuantifica en unos 14.800 millones de euros. Es decir, apenas un 9,6% más pese a tratarse del doble de entidades y a incluir a Santander y Caixabank, que se cuentan entre los cinco mayores valores del Ibex 35.

Edificio corporativo del Banco Sabadell en Sant Cugat del Vallès (Barcelona)

Aunque la elevada incertidumbre, que ha llevado incluso a momentos de pánico, se ha apoderado de los mercados en las últimas sesiones, se ha mantenido una cierta correlación en el comportamiento de las acciones de BBVA y Banco Sabadell, lo que ha hecho que se mantenga más o menos estable la distancia entre la cotización de éste y la contraprestación que el oferente plantea en la OPA hostil.

Al cierre de este martes, las acciones del banco que preside Josep Oliu cotizan en torno a un 3,5% por debajo del precio de la oferta, que no ha llegado a superar en ningún momento. Por el contrario, en los días siguientes al anuncio de la OPA, la distancia se iba por encima del 7%.

En una ronda de entrevistas concedidas a varios medios, entre ellos Crónica Global, el consejero delegado de Banco Sabadell, César González-Bueno, interpretó el impacto negativo de la operación en la capitalización conjunta de ambas entidades como una señal de las dudas que entre los inversores ha generado una maniobra que ha recibido una notable respuesta negativa por parte de relevantes actores socioeconómicos como patronales, sindicatos, Administraciones Públicas, partidos políticos e incluso reguladores, como el Banco de España.

Durante la última presentación de resultados de BBVA, la entidad estimó que la aprobación del folleto de la OPA por parte de la Comisión Nacional del Mercado de Valores (CNMV) llegaría en poco más de dos meses, así como el inicio del periodo de aceptación.

Proceso dilatado

Para más adelante se espera la decisión de la Comisión Nacional de los Mercados y la Competencia (CNMC), que se antoja clave en este proceso dado que de las condiciones que establezca para autorizar una eventual fusión dependerá la estrategia del BBVA.

En este sentido, una de las principales inquietudes es la reducción de la oferta de servicios financieros que acarrearía la absorción del Sabadell por su competidor, en especial en el segmento de pymes, en el que la entidad con sede en Alicante es un referente.

Noticias relacionadas

- BBVA: "Ni tenemos intención ni necesitamos mejorar la OPA por Banco Sabadell"

- BBVA gana un 29% más con un retorno superior al 20% gracias a un segundo trimestre récord

- Oliu invierte más de un millón de euros en el Sabadell en plena OPA y tras año y medio sin comprar

- Cataluña alberga un tercio de las oficinas con riesgo de cierre si BBVA y el Sabadell se fusionan