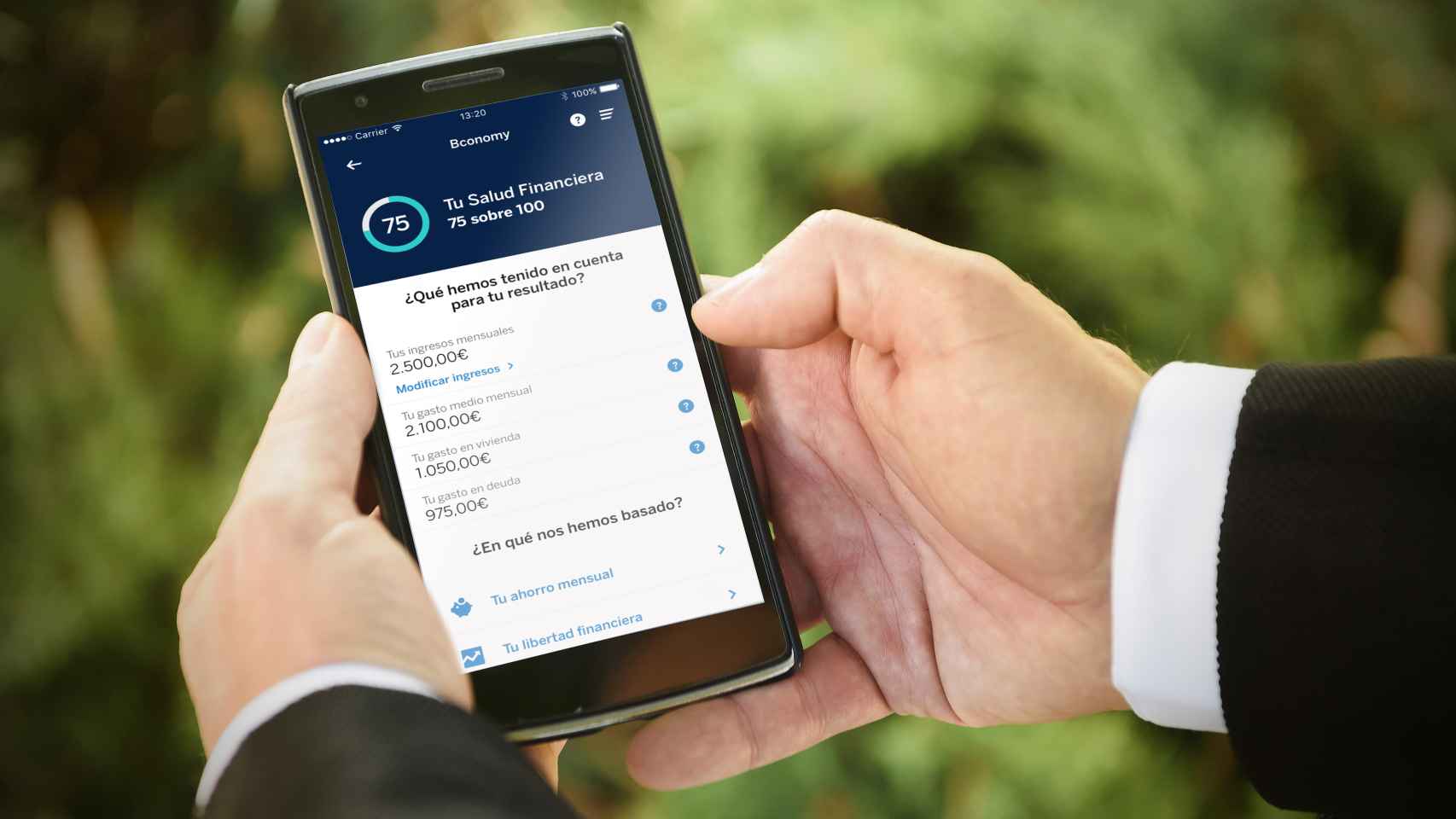

La aplicación móvil 'Bconomy' de BBVA / BBVA

BBVA aplica el 'big data' a la salud financiera del cliente

Bconomy es la nueva 'app' que ha revolucionado las finanzas y el ahorro a medida

29 septiembre, 2017 00:00La salud financiera es algo fundamental para vivir sin preocupaciones. Además de una solidez financiera, la mayoría de personas quieren cumplir unos objetivos que les permitan, a corto y largo plazo, obtener más rendimiento de sus ingresos y reducir los gastos innecesarios. En ese sentido, todos buscan un punto medio entre el ahorro y un gasto controlado, todo en la medida de las posibilidades financieras personales. Para ello, BBVA ha presentado su nueva aplicación móvil, BBVA Bconomy, disponible para PC, tableta y móvil, que permite a los usuarios con una cuenta bancaria en la entidad medir su salud financiera de una forma sencilla y segura.

Manuel Moure, director de productos digitales de BBVA España, ha explicado que esta es una solución financiera que ofrece un análisis personalizado de cada cliente para mejorar en su ahorro y su rentabilidad financiera.

—Pregunta. ¿Qué es BBVA Bconomy?

—Respuesta. BBVA Bconomy es una solución orientada a ayudar a los clientes a entender y mejorar su salud financiera. Ofrece un análisis personalizado de sus finanzas que se refleja en un índice de salud financiera. Este diagnóstico está basado en los datos que tenemos de nuestros clientes apoyándonos en tecnologías de big data. En función de los resultados del análisis BBVA propone al cliente planes a medida para ayudarle a mejorar su situación financiera, y proporcionándole herramientas que le permitan cambiar sus hábitos de comportamiento financiero.

—¿Qué elementos tiene en cuenta y cómo ayuda BBVA Bconomy a controlar los gastos y los ingresos?

—El índice de salud financiera de Bconomy tiene en cuenta cuatro variables relacionadas con aspectos que marcan el día a día de los clientes como el ahorro, gasto en vivienda o deuda. En primer lugar, el ahorro mensual, donde el objetivo es ayudar al cliente a ahorrar al menos el 20% de sus ingresos. En segundo lugar, su libertad financiera, es decir, cuántos meses podría estar sin ingresos manteniendo el ritmo actual de gastos. Las últimas dos variables que tenemos en cuenta son el esfuerzo económico del cliente destinado a la vivienda y a la deuda en función de los ingresos. Hemos empezado por estos cuatro análisis y en el futuro iremos incorporando nuevos elementos que permitan al cliente mejorar su salud financiera y su capacidad de ahorro.

Manuel Moure, director de productos digitales de BBVA España

Manuel Moure, director de productos digitales de BBVA España

—¿Qué tipo de recomendaciones ofrece BBVA Bconomy a los clientes para mejorar su salud financiera?

—BBVA Bconomy presenta diferentes planes de mejora para cada cliente con herramientas que los usuarios ya tienen a su alcance. Una buena manera de controlar el gasto es, por ejemplo, crear presupuestos. Aquellos que quieran apostar por el ahorro pueden abrir una Cuenta Metas para ahorrar mes a mes sin esfuerzo. Clientes que tengan un gasto en vivienda superior al recomendado pueden utilizar BBVA Valora para tener referencias de precio de viviendas similares en su zona. Además, gracias al big data, acompañamos Bconomy con una nueva solución que permite a los clientes comparar sus gastos e ingresos con personas de su mismo perfil.

—Uno de los elementos más innovadores es esta comparativa sociodemográfica, ¿cómo compara a unos clientes con otros?

—La idea de tener una solución que permita comparar los gastos entre personas del mismo perfil es darles a los clientes una referencia que les permita evaluar si el gasto que realizan está por encima o por debajo de la media. Por ejemplo, un cliente puede comparar su recibo de la luz con personas que viven en su misma zona, del mismo rango de edad y con ingresos similares. Hay ciertas variables que pueden influir en el recibo, como el número de personas que viven en el hogar o el número de habitaciones de la vivienda, pero es muy útil como referencia para hacer una primera reflexión sobre su comportamiento y consumo.

—¿Cómo interactúa con el resto de herramientas de las que ya dispone el banco: Mi día a día, Mis metas?

—Cuando desde BBVA creamos experiencias y productos para nuestros clientes siempre tenemos presente cómo podemos darles más información, ayudarles a interpretar esos datos y ayudarles a tomar mejores decisiones. Cuanto más informado esté el cliente, mejores decisiones tomará. Bconomy también se alinea con este objetivo y se engloba en el ecosistema de soluciones que actualmente ya están disponibles para los clientes como Mi día a día, la creación de presupuestos y de Cuenta Metas. Dentro de este conjunto de soluciones también se encuentra BBVA Valora para ayudar a los clientes a negociar el precio de una vivienda. El desarrollo de nuevas funcionalidades que ayuden al cliente en la toma de decisiones financieras en nuestra app es constante; esta agilidad es una de las variables altamente valorada por la prestigiosa consultora internacional Forrester para calificar a BBVA como el mejor banco móvil del mundo.

—¿Cuántos clientes utilizan ya estas herramientas?

—Todas estas soluciones que hemos ido poniendo en manos de los clientes están teniendo muy buena acogida entre los usuarios, hasta el punto de poder destacar que día tras día recibimos feedback con comentarios y propuestas por parte de nuestros clientes. Estas ideas las analizamos y las intentamos incorporar en las distintas soluciones, pensando siempre en mejorar su experiencia. Hoy por hoy tenemos alrededor de un millón de personas que acceden de forma habitual a estas aplicaciones.

—Esta herramienta está basada en la tecnología 'big data', ¿cómo se desarrolla?

—Los datos son clave en la industria financiera, y las tecnologías en torno a los datos —incluyendo las tecnologías de big data— son fundamentales. Todos los equipos que actualmente trabajan en productos y experiencias digitales cuentan con expertos en big data que acompañan al proyecto a lo largo de las diferentes etapas que lo componen. Los científicos de datos son una parte indiscutible de los equipos de trabajo junto con los equipos de negocio, experiencia de usuario e ingeniería. A la hora de idear y conceptualizar nuevas experiencias para los clientes, las capacidades que aportan las tecnologías de big data permiten dar un salto exponencial en lo que a soluciones de cliente se refiere, ofreciendo unos niveles de personalización y automatización que hasta la fecha parecían ciencia ficción.

—¿Es la tecnología 'big data' una de las principales líneas de trabajo de BBVA? ¿En qué otras se basan: robots, inteligencia artificial?

—Más que la propia tecnología en sí, lo que realmente es diferencial a la hora de crear soluciones que aporten valor a los clientes es la combinación de expertos en datos y algoritmos, junto con especialistas en experiencia de usuario, negocio e ingeniería. La potencia de estos equipos junto con metodologías de trabajo ágiles nos ha permitido crear soluciones diferenciales para nuestros clientes, como BBVA Valora o Movimientos Previstos. La inteligencia artificial combinada con el valor de los datos pondrá encima de la mesa nuevas capacidades que permitirán crear soluciones y servicios personalizados y automatizados en los que el cliente seguirá siendo aún más el centro de la experiencia.

Este contenido ha sido desarrollado con la col·laboración de BBVA.