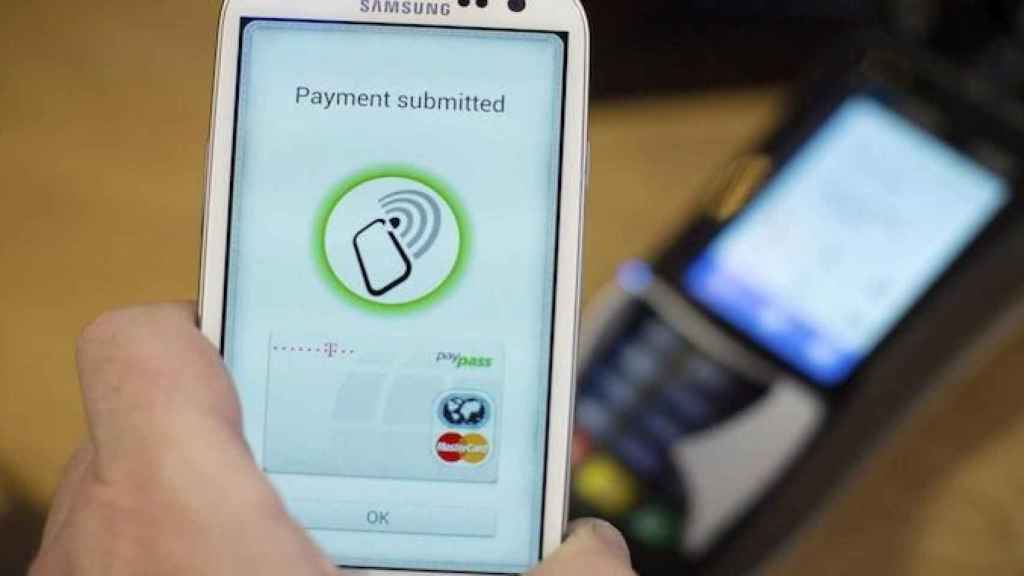

Un usuario efectúa un pago a través de una aplicación 'fintech' en su móvil / EFE

Créditos más rápidos: ¿Qué tienen las ‘fintech’ que no tienen los bancos?

Las entidades todavía no aplican todas las posibilidades de las nuevas tecnologías para conceder préstamos al momento

7 mayo, 2017 11:38Las nuevas tecnologías están cambiando la financiación. Después de la sequía crediticia que iniciaron los bancos en 2007, el sector ha evolucionado y el panorama ha cambiado de forma radical. De hecho, según los datos de Fintech Spain, un 17% de las fintech del país se dedican a los créditos online.

Estas empresas han aprovechado los últimos años para aplicar las nuevas tecnologías a sus procesos de contratación, hecho que aumenta, sobre todo, la rapidez en la concesión. De media, el tiempo para conseguir un préstamo personal con un banco ronda entre una y dos semanas mientras que las compañías fintech pueden conceder un crédito con las mismas características en apenas 48 horas, según el comparador financiero HelpMyCash.com.

¿Son las apps la respuesta?

Esta velocidad se debe, especialmente, al uso del fintech –la tecnología aplicada a las finanzas– en sus procesos de solicitud, análisis y concesión. Aunque los bancos han comenzado a aplicar procesos online a sus protocolos de contratación, sus procesos de análisis siguen siendo, en su mayoría, analógicos.

En cambio, otras entidades utilizan algoritmos que los ayudan a analizar los datos de los perfiles de los solicitantes de manera automática y en el momento en el que el prestatario envía la solicitud online, lo que permite una aprobación incluso en minutos.

Otro de los retos con los que se encuentran las entidades para agilizar estos procesos es el envío de la documentación necesaria para confirmar que los datos del formulario son verídicos, algo que realizan de manera manual y, por ahora, también presencial. Pero esto puede estar a punto de desaparecer, gracias a nuevas aplicaciones fintech.

Algunas entidades online, como la entidad de créditos rápidos PepeDinero, utilizan aplicaciones de identificación virtuales para no tener que enviar ningún documento.

Los bancos no conceden préstamos ‘online’

El principal problema para implantar este tipo de identificación online es que la Comisión de Prevención del Blanqueo de Capitales e Infracciones Monetarias (SEPBLAC) obligaba hasta hace poco a la identificación presencial de sus clientes a los bancos para la contratación de diferentes productos.

Desde el uno de marzo de 2016, la SEPBLAC permite la identificación por videoconferencia y a través de sistemas de verificación que aseguren la autenticidad de la identidad. Esta actualización en la normativa permite avances en el sector bancario en lo que respecta a la aplicación de las nuevas tecnologías para la concesión de préstamos de manera completamente online y más rápida.