Joan Laporta, en un montaje con el futuro Camp Nou y Goldman Sachs MONTAJE CULEMANIA

Laporta negocia con Goldman Sachs para refinanciar 800 millones de deuda del nuevo Camp Nou

El Barça necesita rebajar los intereses pertenecientes al primer tramo de devolución del préstamo del Espai Barça antes de su vencimiento, en junio de 2028

Contenido relacionado: el Barça, obligado a devolver 800 millones del crédito del Camp Nou antes de 2028

Noticias relacionadas

- El Barça, obligado a devolver 800 millones del crédito del Camp Nou antes de 2028

- El Barça debe 1.894 millones de euros a Goldman Sachs, JP Morgan y otros inversores

- Pimco, el fondo de bonos que ha invertido 24 millones en el Espai Barça

- La deuda con Goldman Sachs hermana al Barça con el Sevilla: devolución de riesgo

- El Barça reduce la deuda del crédito de Goldman Sachs a 444 millones de euros

El FC Barcelona alcanzó el hito de reequilibrar la actividad operativa en el ejercicio económico 2023-24. El club azulgrana anotó 12 millones de euros de beneficio ordinario en la cuenta de pérdidas y ganancias. Sin embargo, los impagos de los inversores de Barça Vision en la sociedad de Bridgeburg Invest desbarataron el esfuerzo de la junta directiva presidida por Joan Laporta. El Barça imputó 141 millones de gasto extraordinario, procedentes de la depreciación de la filial tecnológica, por recomendación del auditor Grant Thornton.

Si el nuevo revisor de las cuentas, Crowe Global, no obliga a deteriorar el 53% de la compañía audiovisual en la formulación del balance anual 24-25, la fiesta en la próxima asamblea general ordinaria de socios debería ser completa. En condicional, puesto que otro temporal financiero se avecina sobre la institución catalana. La plana mayor que dirige Laporta ya negocia con Goldman Sachs una rebaja de la devolución de 817 millones de deuda perteneciente a la financiación del Espai Barça, antes del vencimiento del primer tramo: junio de 2028.

583 millones de golpe

La junta barcelonista pretende reestructurar 583 millones, importe pendiente de regresar en un solo plazo en junio de 2028, una vez cumplidos los cinco años de carencia del préstamo. Este primer tramo de devolución se compone principalmente de 375 millones pertenecientes al propio préstamo, 122 millones de bonos emitidos en la Bolsa de Viena y 86 millones de intereses, como estipula el escrito de constitución del Fondo de Titulización (FT), vehículo inversor de la operación. La otra porción restante del primer tramo, 234 millones, corresponde a los primeros intereses contraídos por el crédito y se afrontará entre diciembre de 2025 y 2027.

La estructura de la financiación del Espai Barça FCB

Goldman desempeñará un papel fundamental en las negociaciones para disminuir los intereses del pasivo como asesor financiero de la operación. A la vez, el gigante norteamericano también ejerce de inversor principal de los 1.450 millones aportados para la construcción del Espai Barça, mediante un préstamo de 491 millones. Lo cierto es que a cierre de las cuentas anuales del ejercicio 23-24, el club de la capital catalana solo había dispuesto 224 millones de esta última línea de crédito, como anota en la Memoria Anual 23-24.

Intereses desorbitados

La institución barcelonista no ha desvelado la tasa de interés de dicha porción del crédito, pero se intuye más bajo del 5,53% de promedio que anunció el Barça. La razón se halla en el resto de la financiación: 884 millones de obligaciones distribuidas en 8 series de bonos emitidas por el Fondo de Titulización, que devengaron unos intereses de mercado entre el 6% y el 8%. El promedio solo cuadra con el préstamo de Goldman en unas condiciones más favorables.

| Índice 8 emisiones de bonos | Cantidad (millones €) | Interés | Vencimiento |

| Serie A1 | 95M | 6,01% | 2028 |

| Serie A2 | 230M | 6,61% | 2043 |

| Serie A3 | 160M | 7,22% | 2047 |

| Serie A4 | 27,5M | 6,92% | 2028 |

| Serie A5 | 219M | 6,98% | 2030 |

| Serie A6 | 239M | 7,06% | 2032 |

| Serie A7 | 27,5M | 6,33% | 2030 |

| Serie A8 | 27,5M | 6,35% | 2032 |

Cuando se selló la financiación con el banco estadounidense y otros 20 inversores, los tipos de interés en plena inflación y el retroceso económico sufrido en can Barça jugaban en contra de la junta directiva de Laporta. Los "compañeros de viaje" de la financiación tenían la sartén por el mango. Dos años más tarde, el contexto no es tan desalentador.

Coyuntura favorable

Este marzo de 2025, el Banco Central Europeo (BCE) ha anunciado medidas para la disminución de las tasas en las siguientes cifras: "Tipos de interés aplicables a la facilidad de depósito, las operaciones principales de financiación y a la facilidad marginal de crédito hasta el 2,50% y el 2,65% y el 2,90%, respectivamente". Por lo tanto, la coyuntura económica favorecerá unas negociaciones, cuyo comienzo desveló Bloomberg, medio especializado en noticias económicas.

Avance insuficiente en las obras del Camp Nou: fotogalería a tres meses del clásico FCB

Fuentes del FC Barcelona admiten a Culemanía que todavía no se ha definido con qué acreedor se renegociará la deuda. La única certeza es la necesidad acuciante de reestructurar el pasivo, ya que se concibe como una utopía afrontar la carga de 583 millones. El pasivo desestabilizaría nuevamente la balanza financiera de la entidad hasta límites insospechados. Los otros 234 millones de intereses se liquidarán mediante el propio dinero depositado por los inversores en el Fondo de Titulización. Con esto, el club de la Ciudad Condal también tendrá que abonar dicha cantidad en un futuro.

Futuro incierto

El nuevo Camp Nou navegará a velocidad de crucero en verano de 2026, si se cumplen unas previsiones que ya han pecado de optimistas. El plan de regresar en noviembre de 2024 al templo barcelonista ya pecó de optimista, y la vuelta a Les Corts se demorará, como mínimo, hasta el inicio de la temporada 2025-26. Por lo tanto, queda en el aire la fecha de apertura del recinto barcelonista para comenzar a facturar los 347 millones anuales previstos.

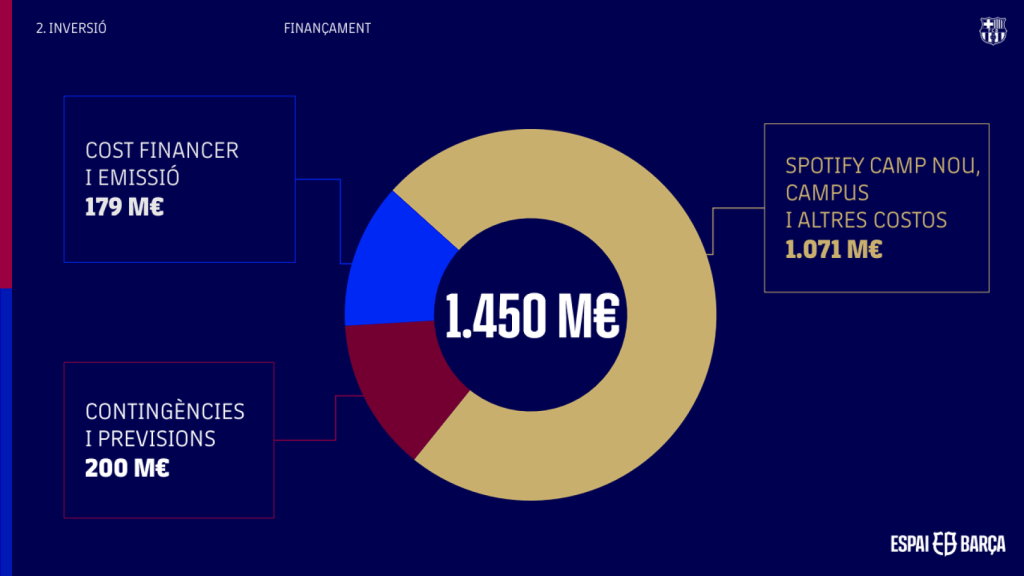

La división de los costes del crédito para el Espai Barça FCB

Un trozo de 94 millones del pastel por temporada se destinará a la amortización de la deuda. Aun así, en el supuesto de cumplir religiosamente con los plazos de las obras --ya quebrantados--, con dos años de margen hasta 2028, los números no salen.

Ni siquiera, sumados los 179 millones del crédito asignados a costes financieros. Habría que recurrir a los 200 millones para contingencias y previsiones. Inicialmente, el club pretendía emplear estos 379 millones en la construcción del nuevo Palau Blaugrana, como detalló Maribel Meléndez, exdirectora general corporativa de la entidad, en rueda de prensa. Por si esto fuera poco, el Barça todavía no ha alcanzado el horizonte de los beneficios totales en las cuentas anuales en aras de generar reservas para deudas futuras.

Autofinanciación del crédito

En cualquier caso, el Fondo de Titulización, gestionado por Intermoney, se nutrirá de los ingresos de hospitality, patrocinios y title rights, museo y visitas, taquilla y restauración, y eventos varios. Como mínimo, 94 millones de los 247 millones de recaudación extra del nuevo Camp Nou tasados por el Barça deberían autofinanciar el crédito si las previsiones anuales llegan a buen puerto. El club no emite la deuda, sino que esta se liquida a través del propio FT.

Imagen virtual del futuro Espai Barça, con el Camp Nou y el Palau FCB

Las dos primeras emisiones de Secured Notes, de 95 millones al 6,01% de interés y 27,5 millones al 6,92%, vencen el 30 de junio de 2028. Las otras seis series de bonos por valor de 903 millones que cotizan en la Bolsa de Viena tienen plazos de devolución entre 2030 a 2047. El crédito de 1.450 millones se distribuye en tres tramos: los 583 millones mentados a 5 años una vez expirada la carencia del préstamo, 477 millones entre 7 y 9 años, y 390 millones entre 20 y 24 años, a contar desde 2023. Los dos primeros deadlines cuentan con la opción de refinanciación a la que se aferra el Barça para reestructurar la deuda.