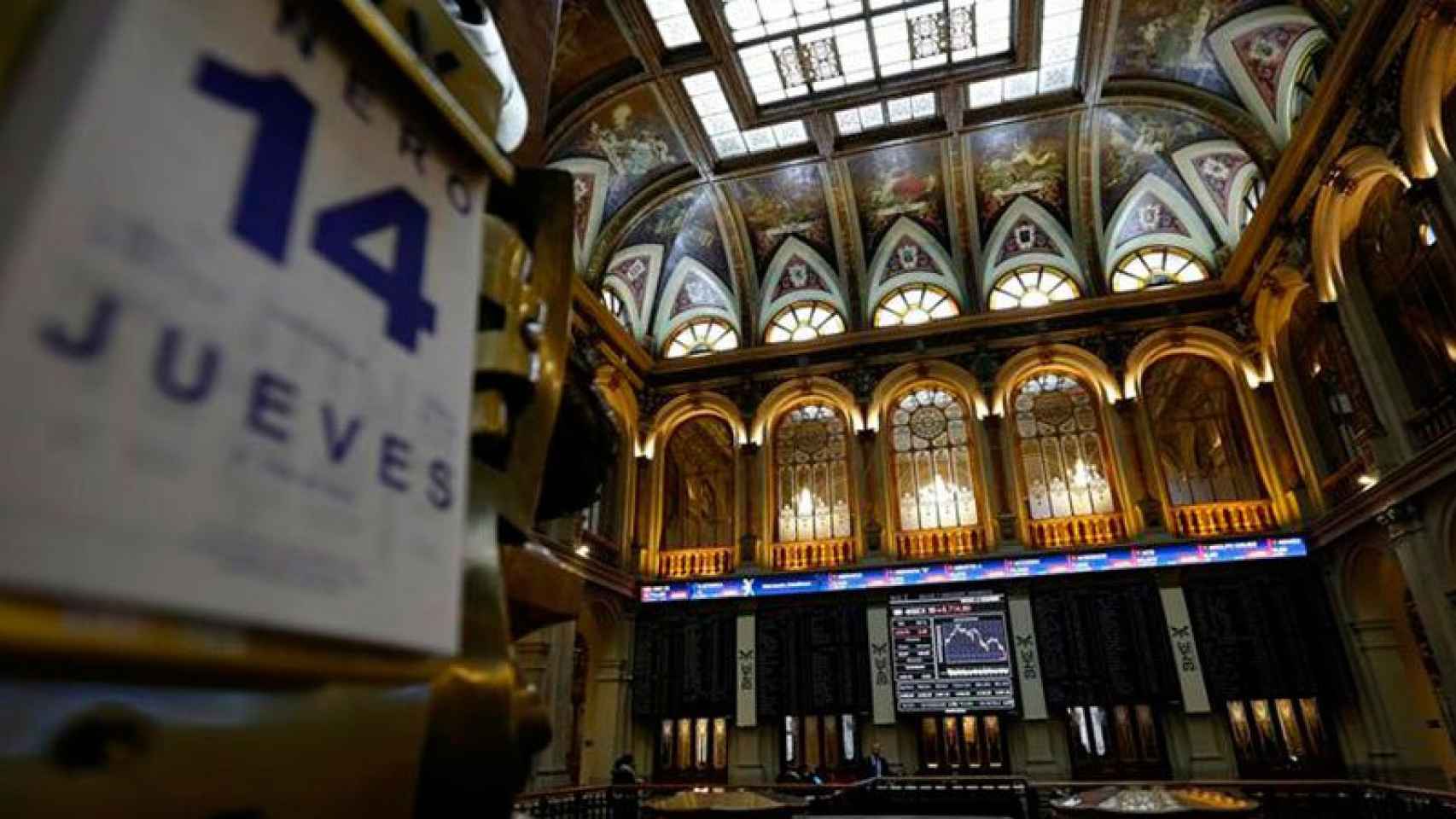

Otra sesión en negativo en la bolsa española.

La bolsa, otra vez en negativo con pérdidas del 3%

Pese a la inestabilidad política, la deuda española no se encarece aunque las emisiones del Tesoro despiertan menos apetito entre los inversores

14 enero, 2016 12:51El Ibex 35 aceleraba en su caída a media sesión y perdía casi un 3%, con lo que el selectivo se atascaba en niveles de septiembre de 2013, por debajo de los 8.700 puntos tras el mal cierre de Wall Street anoche y Tokio esta mañana. La bolsa china, sin embargo, está en positivo.

A mediodíal sólo Indra esquivaba el rojo, al anotarse una subida del 0,4%. Ferrovial lideraba los recortes con un caída del 5,5%, después de que Leopoldo del Pino Calvo-Sotelo vendiera ayer un 4,15% del capital social del grupo, la mitad de su participación.

IAG seguía muy de cerca a Ferrovial al frente del rojo, con una pérdida del 5,3%, mientras que ACS se dejaba un 4,4% y completaba la lista de las tres mayores caídas. Gamesa, DIA, Telefónica, Sacyr, Arcelormittal, Amadeus, el Sabadell, Popular y el Santander perdían más de un 3%.

Las caídas se generalizaban entre las principales plazas de Europa, con París liderando la tendencia bajista a media sesión, al ceder más de un 3%. Fráncfort y Milán perdían alrededor de un 2,5%, mientras que Londres limitaba su pérdida al 2%.

En el mercado de deuda, la prima de riesgo subía ligeramente hasta los 130 puntos básicos. Mientras, en el mercado de divisas, el euro se intercambiaba a 1,0926 dólares a media sesión.

Por su parte, el Tesoro Público ha colocado entre los inversores 4.303,3 millones en bonos y obligaciones en la primera subasta ordinaria del año, dentro del rango medio previsto, y ha ofrecido al mercado intereses muy similares a los de la última vez que vendió estas mismas referencias, a pesar del aumento de la incertidumbre política, aunque se ha producido un descenso del apetito inversor en deuda pública española.

Aunque la demanda de 8.468 millones ha supuesto casi el doble de lo finalmente colocado en los mercados, está por debajo de las peticiones realizadas por los inversores en estas mismas referencias en las emisiones realizadas previamente. La rentabilidad, en cambio, se ha mantenido prácticamente estable, salvo en la obligación con fecha de vencimiento en 2023 en donde ha subido ligeramente.

En concreto, el organismo ha emitido 1.045,54 millones en bonos a 3 años con cupón del 0,25% y vencimiento a 30 de abril de 2018, con una demanda que ha superado en tres veces lo colocado, por debajo de las 3,3 veces en la anterior ocasión. El tipo medio de este papel ha vuelto a repetir el 0,124% registrado en noviembre, mientras que el marginal ha bajado ligeramente desde el 0,132% al 0,127% en esta emisión.