El consejero delegado de Repsol, Josu Jon Imaz (izq.); y el presidente, Antonio Brufau, en una junta de accionistas / EP

Business

Repsol financia el 70% de su inversión renovable sin endeudarse

La compañía ingresará en poco más de un año cerca de 5.000 millones por ventas de activos en los que, además, mantiene el control tras las operaciones

8 septiembre, 2022 00:00La venta por parte de Repsol del 25% de su negocio de producción y exploración (‘upstream’) anunciada este miércoles culmina un proceso de enajenación de activos iniciado hace poco menos de un año y que reportará a la compañía ingresos agregados cercanos a los 5.000 millones de euros, que le permitirá financiar aproximadamente un 70% de las inversiones en renovables previstas en su plan estratégico.

Como en los casos anteriores, la compañía que preside Antonio Brufau ha detallado al mercado que los ingresos procedentes de la entrada del fondo EIG en su negocio de producción irán a parar en su mayor parte a alimentar la estrategia de crecimiento en activos de bajas emisiones.

Un giro histórico

Una línea que ha marcado la estrategia de Repsol desde que, a finales de 2019, optó por dar un giro histórico a su negocio y apostar con fuerza por las energías renovables, incluso con el objetivo de alinearse con el Acuerdo de París y ser neutra en carbono a mediados de siglo.

El plan estratégico de Repsol contempla una inversión en activos 'verdes' cercana a los 7.000 millones de euros, cifra que proviene de una revisión al alza de 1.000 millones respecto al plan original, aprobado por el consejo de administración de la energética a finales de 2020.

De este modo, cuando aun no se ha alcanzado el punto medio del plan, Repsol ya cuenta con recursos para financiar algo más de dos terceras partes de esta partida sin necesidad de elevar su endeudamiento, en un momento en el se prevé una subida de los costes como consecuencia de las próximas alzas de los tipos de interés que acordará el Banco Central Europeo (BCE), en línea con el resto de bancos centrales, para tratar de contener la inflación.

La transacción anunciada en las últimas horas es, precisamente, la única que no está relacionada con activos de bajas emisiones dado que su origen es una oferta no solicitada por la compañía pero que ha terminado por adecuarse a la estrategia diseñada por el consejo para financiar el crecimiento en el ámbito de las energías limpias.

Reinversiones

Hasta la fecha, Repsol había buscado precisamente en este mismo segmento la puesta en valor de algunos de sus activos para reinvertir los ingresos en incrementar su cartera en esta área.

Aquí se enmarcan las operaciones de venta de participaciones minoritarias en varios de los proyectos de generación renovables que Repsol puso en marcha y que se encuentran en diversas fases de desarrollo.

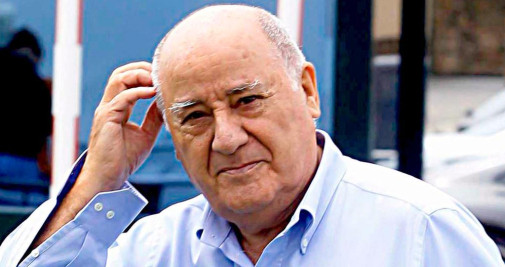

Un socio llamado Amancio Ortega

La compañía ha contado con el interés de un inversor de relevancia como Amancio Ortega, fundador y accionista mayoritario de Inditex, que ya participa en dos de estos proyectos tras adquirir sendas participaciones del 49% a través de su sociedad Pontegadea.

El pasado noviembre, Ortega adquirió este porcentaje en el parque eólico Delta, situado en la provincia de Zaragoza, a cambio de cerca de 250 millones de euros. Se trata de uno de los mayores activos de renovables de la energética, con una capacidad instalada de 335 megawatios.

El fundador de Inditex, Amancio Ortega / EFE

Fondos internacionales

A finales de julio de este mismo año, Pontegadea entró en el proyecto Kappa, consistente en una planta fotovoltaica en Ciudad Real, con una inversión inicial de 29 millones, dado que se trata de un activo menos avanzado.

En medio de las dos operaciones, Repsol también atrajo el interés del fondo internacional InfraRed Capital Partners, que se hizo con una participación minoritaria en la planta de Valdecaballeros (Badajoz), la mayor de la cartera de la compañía en el segmento solar, por casi 120 millones de euros.

Puesta en valor

No obstante, el esquema de negocio de la empresa para acometer esta estrategia se ha centrado en la puesta en valor de su filial de bajas emisiones. Una opción que Repsol ha valorado durante cerca de un año y medio y que terminó por resolver con la venta de una participación del 25% a un consorcio liderado por el francés Credit Agricole por algo más de 900 millones.

De esta forma, Repsol descartó una eventual salida a bolsa, una posibilidad que también estuvo sobre la mesa del consejo pero que terminó por descartarse debido, entre otras razones, a la elevada volatilidad que padecen los mercados desde el final de la crisis del coronavirus y que se ha visto acentuada a partir de la invasión rusa de Ucrania.

Control y consolidación

En todas estas operaciones, Repsol se ha asegurado seguir con el control de los activos, al retener más de la mitad del capital, así como poder seguir consolidándolos en la cuenta de resultados.

La intención de la compañía es cerrar más operaciones de este tipo en los próximos trimestres, a medida que avancen los diferentes proyectos que desarrolla. Una circunstancia que podría reflejarse en una revisión al alza de objetivos cuando se alcance el ecuador del plan, momento en el que las empresas suelen proceder a su actualización.